您的位置:资讯>观察>国产运动服饰品牌李宁实现弯道超车的商业逻辑

鲁迅先生曾言——“只有民族的,才是世界的”。

国货的崛起正在一发不可收拾。很长一段时间里,国货基本是“性价比”的代名词,对大部分国人来说,选择购买国货就是基于对价格的一种“妥协”。

现在,时代已变,国货正逐渐开始摆脱“性价比”的唯一标签,越来越多的年轻人开始选择并自发地向周围安利各种国货。在这个时代,也可以称作“国潮时代”。

北京时间8月24日,国内运动服饰品牌安踏集团发布2021年年中业绩公告。在整个跌宕起伏的上半年,安踏的业绩表现如何?透过此份财报,或许我们能够探寻出国产运动服饰品牌为何能实现弯道超车的商业逻辑。

业绩大增,安踏“快跑”

国货的崛起,已经成为一种趋势。

一方面是国内经济在疫后出现反弹趋势,居民消费意愿提升;另一方面是,消费者在品牌选择上趋于理智,不再盲目追求海外品牌。

两者共同作用之下,为国货品牌们带来了广阔的发展机遇。而在安踏的半年报中,表现则更为突出。

中报数据显示,2021年上半年安踏实现收益228.1亿元,同比反弹大增55.5%,即便是对比为受疫情影响的2019年,也实现了54%的增速。其中仅安踏ANTA品牌毛利率就大幅增长11.2个百分点至52.8%,收益同比上涨56.1%至创新高的105.8亿。

相比之下,虽然阿迪达斯二季度营收同比增长超过50%,且净利高出市场预期,但其大中华区的销售额同比下滑16%至10亿欧元(约合79亿人民币)。

在安踏营收快速上升时,作为国内运动品牌第二的阿迪达斯反而营收下滑,这显然反映了国货崛起这股大浪正不断冲击着海外品牌。

与阿迪达斯身处同样境遇的品牌还有耐克。耐克本季度大中华区仅营收19.33亿美元,同比增长17%,环比下降15%。

阿迪达斯、耐克的颓势,给了安踏超越的机会。仅以营收作为对比,作为中国体育用品企业的行业老大,目前安踏的体量已经相当于2.2个行业老二李宁,以及5.5个行业老三特步。

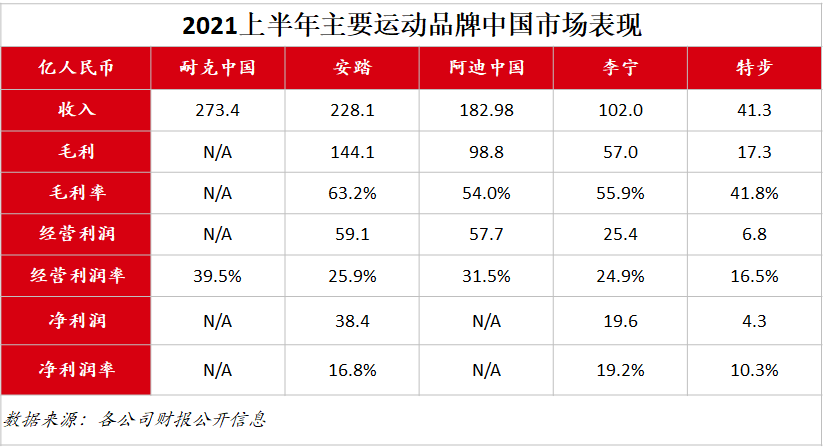

除了大幅领先国内的竞品,从上表可以看出,安踏今年上半年已经在中国市场完成了对阿迪达斯的超越。从规模上看, 上半年安踏的收入已经是同期阿迪中国的1.25倍,此外,毛利、毛利率和经营利润等几个主要业绩指标也均优于阿迪中国。。

根据欧睿数据提供的数据,2020年安踏与阿迪达斯在国内的市占率分别为15.4%和17.4%,之间仅相差两个百分点。以现在双方的发展势头来看,今年安踏有很大的机会将中国市场的市占率从第三升至第二,在甩开阿迪的同时继续紧逼耐克。

不妨大胆想象一下,国货崛起已成不争的事实,而安踏如若能继续保持稳健增速,或许将有机会冲击耐克的龙头宝座,真正成为中国运动服饰第一品牌。

但,为什么安踏能跑这么快?

阿迪、耐克“掉队”,安踏抓住“机会”

国货品牌们正在迎来最好的一个时代。

由QuestMobile发布的《2020年Z世代洞察报告》显示,截至2020年11月,Z世代活跃用户规模达3.2亿,占全网比例的28.1%。他们的特点在于消费能力及消费意愿远超平均水平,仅一年的开支就超过4万亿人民币。

毋庸置疑,物质上的富足让Z世代们在消费的过程之中有了更多的选择权,他们不再像上一代消费者一般盲目的选择外国品牌。

但想要触达他们,最简单的选择就是推出不同产品来走出差异化路线,去迎合这些热爱新鲜感的Z世代们。而现在,安踏选择的多品类战略正逐渐开始发挥作用。

上半年间,安踏ANTA品牌收益增长56.1%至新高的105.8亿,另一品牌斐乐FILA的收益也增长51.4%至108.2亿。

除了两大核心品牌外,由多品类战略孵化出的“第三增长曲线”也已被激活。

包括迪桑特、可隆体育在内的户外运动品牌群,今年上半年收益较疫情前的2019年大增1.1倍;而2019年收购的国际户外运动巨头亚玛芬集团,全球市场业务明显好转,上半年收入突破了10亿欧元,毛利和营运成本都获得了很好的改善。

尤其是亚玛芬旗下的三大品牌始祖鸟、萨洛蒙及威尔胜,在中国市场业绩翻倍,展现了强劲的上升势头。以安踏ANTA、斐乐FILA为核心品牌,搭配迪桑特、可隆体育等户外运动品牌,显而易见的是安踏正在构筑自己的品牌阵营。

现如今,安踏正逐步向着中国市场最大的运动服饰品牌发起冲击。

天猫平台数据显示,1-7月份,安踏集团旗下品牌总成交额以企业维度计算,在“运动户外”类目排名第一,这也是首次由中国企业占据该类目榜首。而这些新品牌逐步崛起,并开始成为业绩增长的动力引擎,充分验证了安踏多品牌孵化能力和提前布局小众市场细分赛道战略的成功。

而在另一方面,安踏在上半年已经非常大的基数上依然能够继续保持50%以上的高增速,除了正确的战略决策,也离不开其对全价值链效率提升的探索。

安踏所选择的,是一条由供应链平台、零售运营平台、共享支持平台共同联动的路子。

供应链上,安踏透过精细化管理,来对整条供应链的运转流程进行优化。半年报中显示,按销售数量计算,安踏自产鞋服的占比分别是27.2%及12.4%,FILA自产鞋服的占比分别是28%及3.7%。

通过引入优质成品供应商,有规划地将生产任务采用内部生产和外包生产的方式,这种模式显然能够有效的帮助安踏来更好的应对市场需求。

零售运营上,安踏对零售渠道进行数字化升级,拥抱电商业务。

借助数字化管理体系,安踏通过大数据模型对产品上市前后根据上市波段及场景系列进行预测,实现精准的补货、铺货和调货。同时还推出私域流量系统,推动自身线上与线下业务融合。

效果显然非常明显,半年报中显示,上半年间,安踏电子商贸业务的收入较2020年上半年增加61%,这显然证明了数字化及电商策略是有效的。

共享支持上,安踏利用数字化系统对分销网络、供应链条进行统一管控,帮助零售买卖对商品运营、商品铺货统一管理,提升线下店铺的运营效率,加速渠道当中的产品流通,实现为整个公司运营增效提速。

通过三大平台来实现精细化运营管控,数字驱动决策的能力深化以及DTC模式(直面消费者)的全面推进,在供应链、生产制造、商品企划、会员管理及零售渠道等各个环节实现了效率提升,从而大幅降低了中间环节所消耗的成本。

带来的结果就是,安踏旗下的主要子品牌毛利率纷纷创下历史新高,集团毛利率在2021年上半年增长了6.4个百分点。从业务层面来看,安踏本次半年报高增长的背后,正是源于安踏集团正确的战略选择与全价值链的效率提升,最终为品牌价值提升创造更多价值。

结语

与国际巨头相比,达到400亿美元市值的企业,VF用了120年,阿迪达斯用了68年,耐克用了46年,而安踏仅仅只用了29年。但对于安踏来说,这是一个最好的时代。

现如今,越来越多的消费者开始选择国货,相信国货,认可国货。国货品牌正在迎来发展最佳的“黄金时代”,但这不仅是一个最好的时代,同时也是一个最“坏”的时代,所有的品牌都想在这个时代闯出属于自己的一片天地,这就对于企业的发展决策有着极高的要求。

而已经开始布局“三大品牌群+三大平台”的安踏,已经从供应链、零售管理、数字化管理入手,搭配三大品牌矩阵,挖掘属于自己的那片天地。

随着未来战略的加速完善与强化,已经处于国内服饰品牌龙头地位的安踏,有望登顶国内,冲向世界。